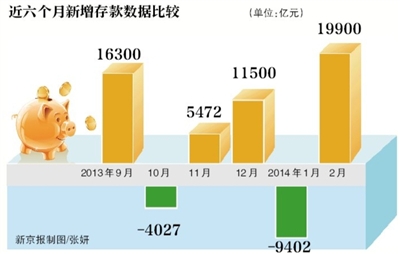

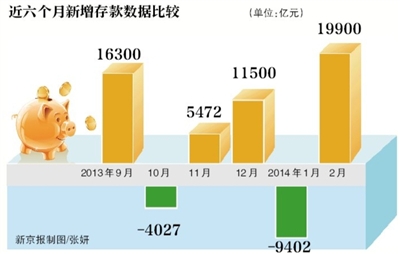

2月人民币存款增加1.99万亿元,但综合看1月和2月,累计新增存款较去年同期大幅减少了8339亿元。分析称,利率市场化和余额宝类的金融创新是导致存款下降的重要原因。

春节因素抬升2月存款

据央行昨天公布的最新数据显示,2月份人民币存款增加1.99万亿元,同比多增1.22万亿元。其中,住户存款增加891亿元,非金融企业存款增加9736亿元。

交行研究报告分析称,造成2月份存款大幅回升的原因主要是1月末与春节假期重合,将大量存款进行了定期或理财配置,形成1月末时点存款大幅下降,而大量存款在节后(2月份)重新恢复为存款形态。

存款流失对贷款投放形成明显约束

虽然2月份新增存款较多,但实际上1月和2月累计新增存款较去年同期大幅减少了8339亿元。2月末存款余额同比增速12.5%,低于2013年年末1.3个百分点,并低于2月末贷款增速1.7个百分点。

1月人民币存款减少9402亿元,同比少增2.05万亿元,其中,住户存款增加1.81万亿元,非金融企业存款减少2.44万亿元。

以此计算2月份居民存款新增仅891亿元,企业存款虽然新增9736亿元,但1、2月累计新增仍较去年同期低6452亿元。

交行研究报告指出,从新增绝对量来看,2月存款较1月环比有明显改善,但在综合考虑1月和2月存款状况后发现,假日效应(节前企业集中向员工发放奖金、企业、个人短期理财)不能充分解释存款明显下滑的现象,而利率市场化和金融创新才是导致存款下降的重要原因。目前仅余额宝吸金规模就达到5000亿元。

数据显示,存款流失对贷款投放也形成了明显约束。2月新增人民币贷款6445亿元,贷款增速比1月末低0.1个百分点。

国泰君安宏观分析师薛鹤翔认为,2月信贷增速偏低,反映信贷需求低迷以及热钱流出的现实。预计未来,若无外力因素推动,中国宏观经济增速将持续下滑。

相关新闻

阿里:余额宝为用户创收29.6亿元

否认“余额宝推高社会融资成本”,同时还称余额宝增加了实体经济可用资金总量

余额宝是“吸血鬼”还是变革者?昨天,阿里巴巴首度就余额宝问题作出回应称,成立以来余额宝为用户创造超过29.6亿元的收益,同时增加了实体经济可用资金总量。

余额宝用户淘宝消费超3400亿元

此前,以央视证券资讯频道执行总编辑钮文新为代表的“取缔派”认为,余额宝叫板银行,推高资金利率从而转嫁给实体经济。

阿里小微金服首席战略官舒明昨天回应称,余额宝不仅不会推高社会融资成本,相反增加了实体经济可用资金总量,为实体经济输血。

目前余额宝用户总数已经超过8100万人,规模达到5000亿元。阿里数据显示,从2013年6月推出到2014年1月31日,余额宝为用户创造了29.6亿元的收益。

通过余额宝,阿里吸引了更多的资金,而这也带动了淘宝的消费。半年多来,余额宝用户在淘宝上消费的总金额超过3400亿元。

此外,舒明昨日还表示,广大用户投入到余额宝里的资金,以及由此增加的收益,有相当大一部分又流向了消费市场,这种财产性收入的增加让内需更加旺盛。

“和银行之间绝非零和游戏”

余额宝的强劲势头引来银行的不满,纷纷推出银行版的余额宝予以反击。阿里则表示和银行之间绝非“零和游戏”。(又称零和博弈,是指参与博弈的双方,一方的收益必然意味着另一方的损失,双方的收益和损失相加永远为“零”。)

在余额宝之后,各大银行也纷纷推出自己的银行系理财工具产品。就在昨天,兴业银行联手兴业全球基金推出的“掌柜钱包”正式上线,该产品对接兴全添利宝货币基金。截至3月9日,该产品的最新7天年化收益率高达6.3990%,并且不设转入限制,转出金额上限为3000万元,转入转出金额为业内最高。目前已有包括浦发、中行、交行在内的8家银行推出类余额宝产品。

舒明昨天表示,透过余额宝的示范效应,越来越多的金融机构关注到互联网技术的有效应用有利于拓宽传统金融机构理财产品的销售渠道,降低金融机构理财产品销售成本,更贴近用户从而向用户提供更贴合需求的服务。

银行人士也表示,银行推出类余额宝产品与其说是被动反击,还不如说是主动学习、拥抱互联网金融,在大数据的时代基于新的技术平台的业务的发展,应该是未来银行业发展的重要方向。