关于IPO开闸之后对股市的影响,专家意见大不相同,有人认为会吸引大量资金打击新股,也有人认为,不要把IPO启动看做什么利空,没准上来的股票都大涨。中国证监会有关部门负责人表示,恢复IPO并不决定股市中长期走势,股市运行主要由当时经济基本面和宏观政策所决定。

股票评判交给市场非一朝一夕能实现

推进股票发行注册制,被视为《进一步推进新股发行体制改革的意见》中最大的“亮点”。与延续了多年的审核制不同,注册制意味着未来证券监管机构不再为新股发行“把关”,股票的良莠将交由市场判断。

在申银万国研究所市场部总监桂浩明看来,这将改变现行监管部门审批效率低、企业寻租严重的现象,市场将在资源配置中发挥决定性作用。这与当前“放松管制、加强监管”的思路相一致。

不过,业界专家普遍认为,从核准制向注册制的过渡并非一朝一夕就能完成,以信息披露为核心,保护投资者合法权益是改革的根本所在。相关法律制度的限制是首先需要突破的障碍。

监管部门放权,投资者自己要审慎

针对备受关注的IPO开闸所带来的影响,中国证监会有关部门负责人表示,自股市设立以来,已经历8次新股发行暂停、7次恢复发行。前7次恢复发行后的首个交易日,上证综指5次下跌、2次上涨。从实际情况看,恢复新股发行并不决定股市中长期走势,股市运行主要由当时经济基本面和宏观政策所决定。

据该负责人介绍,投资者作为市场重要的参与方,应当充分发挥买方约束,认真阅读发行人公开披露的信息,自主判断企业的投资价值,审慎做出投资决策。需要提醒投资者关注的是,按照以信息披露为中心的要求,今后监管部门不对企业的盈利能力和投资价值作判断,本次改革针对新股炒作也制定了针对性措施,请广大投资者认真研判投资风险,审慎做出投资决策,不要盲目参与新股炒作。

违法成本提高,中介机构压力将更大

中国证监会有关部门负责人指出,中介机构是证券市场的看门人,中介机构的尽职履责情况直接决定发行人信息披露的质量,强化中介机构职责势在必行。

意见提出,从发行申请文件提交之时起,中介机构即需要对所披露的信息负责。这将改变以往中介负责交材料、审核部门负责改材料、申报文件质量好坏不影响最终发行的局面,大大遏制中介机构突击申报、闯关申报的冲动。

而且,发行人信息披露存在重大违法,给投资者造成损失的,保荐机构、会计师事务所、律师事务所等中介机构必须依法赔偿投资者损失。

对此,有券商投行负责人表示,实行注册制,意味着宽进严管,违法成本提高,中介机构的压力将更大。

专家观点

由于IPO暂停已经一年有余,开闸后可能会吸引大量资金打新股。如果新股实行批量发行,可能会抑制首日爆炒。新股发行由审批制逐渐转向注册制,可能会增加股票供给,降低发行价,增加退市数量,对A股影响深远。

——南方基金首席策略分析师杨德龙

意见以保护中小投资者合法权益为宗旨,着力保护中小投资者的知情权、参与权、监督权、求偿权。调整新股配售机制,更加尊重中小投资者申购意愿。约束发行人定高价,抑制投资者报高价,遏制股票上市后“炒新”行为。抑制炒新是正确的方向。

——英大证券李大霄

我国将开展 优先股试点

据新华社北京11月30日电 中国政府网30日发布国务院关于开展优先股试点的指导意见。

意见对优先股做出明确定义,并对优先股股东的权利和义务进行明确规定。优先股是指依照公司法,在一般规定的普通种类股份之外,另行规定的其他种类股份,其股份持有人优先于普通股股东分配公司利润和剩余财产,但参与公司决策管理等权利受到限制。

意见对优先股的发行和交易也做出相应的规定。公开发行优先股的发行人限于证监会规定的上市公司,非公开发行优先股的发行人限于上市公司(含注册地在境内的境外上市公司)和非上市公众公司。优先股应当在证券交易所、全国中小企业股份转让系统或者在国务院批准的其他证券交易场所交易或转让。优先股应当在中国证券登记结算公司集中登记存管。优先股交易或转让环节的投资者适当性标准应当与发行环节一致。

借壳上市将与IPO标准等同 遏制市场对绩差股的投机炒作,创业板上市严禁借壳

据新华社北京11月30日电 中国证监会30日下发《关于在借壳上市审核中严格执行首次公开发行股票上市标准的通知》,明确了借壳上市条件与IPO标准等同,不允许在创业板借壳上市。

据了解,目前,A股市场借壳上市条件低于IPO标准,投资者对绩差公司被借壳预期强烈,市场对绩差公司的炒作成风,内幕交易时有发生,绩差公司通过卖壳成为股市“不死鸟”,难以形成有效的退市制度。

“借壳上市条件与IPO标准等同,有利于遏制市场对绩差股的投机炒作,从根本上减少内幕交易的动机,形成有效的退市制度。”证监会新闻发言人说。

此外,该发言人说,目前部分IPO终止审查或不予核准企业转道借壳上市,通过借壳上市规避IPO审查,引发了市场质疑。统一借壳上市与IPO的审核标准,还可以防止审核标准不一致带来的监管套利。

关于创业板不允许借壳上市的规定,发言人解释说,从现有主板借壳案例来看,多数借壳企业与创业板企业的特点不同,如果允许在创业板借壳上市,此类企业将登陆创业板市场,弱化创业板市场对创新、创业型企业的服务功能,扭曲创业板市场的定位。

同时,该发言人说,由于创业板目前存在“三高”问题,如果允许在创业板借壳上市,将加剧对创业板上市公司二级市场炒作,还易引发内幕交易、市场操纵等违法违规行为。

据了解,2011年8月,证监会在修订《上市公司重大资产重组管理办法》时,提出借壳上市与首次公开发行股票上市标准趋同,并明确了相关资产要求。近期,证监会针对市场反映比较强烈的壳资源炒作等问题,强化了对借壳上市的监管,在审核中对借壳上市条件的把握由与IPO标准“趋同”向“等同”逐渐过渡。

另外,借壳上市与IPO标准等同的通知自下发之日起施行,上市公司此后披露的重大资产重组预案如构成借壳上市的,应当符合通知的规定。

第一次: 1994年7月21日-1994年12月7日

空窗期:五个月

背景:窗口期大盘一度快速跌落至325.89点,随后展开一轮大幅度上涨和回调。IPO重新启动后,未能阻挡大盘继续探底,到1995年2月股指探底至524点。

第二次: 1995年1月19日-1995年6月9日

空窗期:五个月

背景:1994年12月IPO重启后仅一个月即告再度暂停。这次暂停期间,大盘一度在三个交易日内从580点涨到926点。至新股发行恢复时,大盘又回调至700点。

第三次: 1995年7月5日-1996年1月3日

空窗期:六个月

背景:此次IPO暂停距上一次仅有一个月时间,暂停期间股指先后走出两波小幅上涨行情,但之后一路下滑直至1996年初。新股发行经历短暂触底后,展开一轮大牛市,至1996年年底时股指已经升至1259点附近。

第四次: 2001年7月31日-2001年11月2日

空窗期:三个月

背景:这是进入本世纪以来的第一次IPO暂停。当年6月,国有股减持方案出台,“市场价减持国有股”招致市场猛烈的抛压,上证综指从阶段高点2245点开始一路下泄。其间证监会完全停止了新股发行和增发。10月22日国有股减持被叫停,市场一度上涨,11月2日IPO重启。但到12月股指再度向下,并自此开始了长达五年的熊市,直至股权分置改革实施。

第五次: 2004年8月26日-2005年1月23日

空窗期:五个月

背景:证监会于当年公布了试行IPO询价制度,在正式方案出台前,IPO被暂停。这次IPO暂停时,A股仍处在2001年以来的熊市当中。由于新的询价制度对当时的股价形成不小的冲击,扩容也对市场造成一定影响,因此暂停发新没有给股市带来强势逆转。

第六次: 2005年5月25日-2006年6月2日

空窗期:一年

背景:这是A股历史上最长的一次IPO空窗期。由于股权分置改革,IPO暂停了一年时间。这一轮空窗期开启后不久,上证综指跌至历史低点998点。空窗期进入尾声时,股指开始大幅度回升。空窗期结束后,中国银行、工商银行等先后上市,A股最终迎来了史上最大一轮牛市。

第七次: 2008年12月6日-2009年6月29日

空窗期:七个月

背景:A股在经历了6124点的疯狂之后一路下行,金融危机以及新股大量发行导致市场暴跌,至2008年12月时已经下跌了一年多。进入2009年后,市场一度走出2008年至今最大的一波反弹行情。IPO在2009年6月末重启,助推股指在一个月后站上3478点。但此后股市一路阴跌,至目前徘徊在2000点附近。

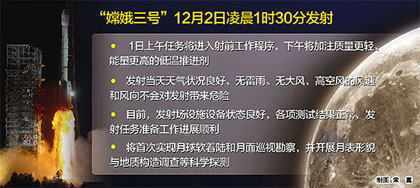

第八次: 2012年11月3日-2014年1月

空窗期:14个月

背景:浙江世宝发行之后,证监会开展声势浩大的IPO自查与核查运动,IPO事实停止,2014年1月将重启。

初审编辑: 责任编辑:虚拟的系统用户